С 1 января 2009 года значительно изменится налоговый учет основных средств и нематериальных активов. Поправки, внесенные Федеральным законом от 22.07.08 № 158-ФЗ, по большей части касаются нелинейного метода начисления амортизации. Новый порядок применения этого метода позволит существенно снизить налог на прибыль в первые годы использования объекта. Кроме того, компании, получившие основные средства в безвозмездное пользование, смогут амортизировать капитальные вложения в такие объекты.

Федеральный закон от 22.07.08 № 158-ФЗ

ПЛЮСЫ ОБНОВЛЕННОГО НЕЛИНЕЙНОГО МЕТОДА

Самой значимой поправкой в главе 25 «Налог на прибыль организаций» НК РФ можно смело назвать новый порядок начисления амортизации нелинейным методом. Главное отличие от ныне действующих правил заключается в том, что налоговый учет амортизируемого имущества должен вестись по группам, а не по объектам, как сейчас (п. 2 ст. 259 НК РФ (Здесь и далее ссылки даны на новую редакцию Налогового кодекса РФ.)).

Еще одно выгодное отличие от нелинейного метода в его нынешнем виде - в первые месяцы использования объекта можно будет списать на расходы амортизацию в большей сумме.

Рассмотрим, как с учетом новшеств нелинейный метод станет работать на практике.

Амортизацию начисляем по группам ОС и НМА

С 1 января 2009 года для нелинейного метода начисления амортизации вводится налоговый учет амортизационных групп. Если же компания применяет к основной норме амортизации понижающие (повышающие) коэффициенты, то внутри амортизационной группы необходимо сформировать соответствующую подгруппу объектов (п. 13 ст. 258 НК РФ).

Таким образом, амортизироваться будут не отдельные объекты, а группы (подгруппы) ОС и НМА. Несомненно, такой вариант учета облегчит работу бухгалтера.

Включаем объекты в состав амортизационной группы

Для нелинейного метода начисления амортизации законодатели ввели такое понятие, как суммарный баланс амортизационных групп (подгрупп) (п. 2 ст. 259.2 НК РФ). Это общая стоимость всех объектов, входящих в конкретную амортизационную группу (подгруппу). При этом стоимость имущества, которое амортизируется линейным методом, не учитывается.

Если компания решит переходить со следующего года на нелинейный метод начисления амортизации, то на начало 2009 года нужно сформировать суммарный баланс амортизационных групп (подгрупп).

ПРИМЕР 1

До 1 января 2009 года ООО «Сигма» в налоговом учете применяло линейный метод начисления амортизации. С 1 января 2009 года переходит на нелинейный метод начисления амортизации. Соответствующее положение внесено в учетную политику.

На 1 января 2009 года бухгалтер должен определить в налоговом учете остаточную стоимость амортизируемого имущества. На начало 2009 года на балансе ООО «Сигма» числится автомобиль первоначальной стоимостью 300 000 руб. и сроком полезного использования четыре года (третья амортизационная группа). Он был введен в эксплуатацию в мае 2008 года. Соответственно остаточная стоимость его равна 256 250 руб. (300 000 руб. - 6250 руб. 5 7 мес.).

Для начисления амортизации нелинейным методом автомобиль будет включен по остаточной стоимости в третью амортизационную группу.

Обратите внимание: в дальнейшем при использовании нелинейного метода в суммарном балансе амортизационных групп по остаточной стоимости будут отражаться те ОС и НМА, которые временно были исключены из состава амортизируемого имущества на основании пункта 3 статьи 256 НК РФ.

Вновь приобретенные основные средства включаются в суммарный баланс амортизационной группы по первоначальной стоимости (п. 3 ст. 259.2 НК РФ).

ПРИМЕР 2

Продолжим пример 1. Предположим, что в феврале 2009 года фирма приобрела еще один автомобиль. Его первоначальная стоимость составила 360 000 руб. Он также относится к третьей амортизационной группе. Автомобиль был введен в эксплуатацию в месяце приобретения. Следовательно, с 1 марта 2009 года совокупная стоимость третьей амортизационной группы должна быть увеличена на 360 000 руб.

Если компания приобретает объекты бывшие в употреблении, то они включаются в состав той амортизационной группы (подгруппы), в которой они были у предыдущего собственника (п. 12 ст. 258 НК РФ).

ПРИМЕР 3

Продолжим пример 2. Допустим, что ООО «Сигма» в апреле 2009 года приобретает у ООО «Гамма» автомобиль за 250 000 руб. В налоговом учете продавца автомобиль числился в третьей амортизационной группе со сроком полезного использования четыре года. Срок его эксплуатации на момент продажи составил два года.

Несмотря на то что до окончания срока полезного использования автомобиля осталось два года, ООО «Сигма» включит его для целей начисления амортизации нелинейным методом в состав третьей амортизационной группы.

И еще один нюанс формирования суммарного баланса амортизационной группы. Он относится к ситуации, когда организация начисляет на вновь купленные объекты амортизационную премию. В этом случае суммарный баланс амортизационной группы увеличится на первоначальную стоимость основного средства за минусом амортизационной премии (п. 9 ст. 258 НК РФ).

ПРИМЕР 4

Продолжим пример 3. В учетной политике ООО «Сигма» предусмотрено начисление амортизационной премии в размере 10% от первоначальной стоимости приобретенных объектов. Поэтому в апреле 2009 года бухгалтер отнес на расходы 25 000 руб. (250 000 руб. 5 10%). А с 1 мая 2009 года суммарный баланс третьей амортизационной группы для целей начисления амортизации нелинейным методом увеличится на 225 000 руб. (250 000 руб. - 25 000 руб.).

Начисляем амортизацию

Принципиальное отличие новой версии нелинейного метода начисления амортизации от ныне действующих норм состоит в том, что организация не будет самостоятельно рассчитывать нормы амортизации. Они прямо установлены в статье 259.2 НК РФ.

Более того, компания в первые годы эксплуатации объекта может отнести на расходы большую сумму его первоначальной стоимости, нежели сейчас. С учетом растущей инфляции это весьма выгодно для организаций.

ПРИМЕР 5

В феврале 2009 года ООО «Гамма» приобрело автомобиль с первоначальной стоимостью 360 000 руб. Срок полезного использования - 48 месяцев. Он относится к третьей амортизационной группе. Норма амортизации составляет 5,6%. Автомобиль был введен в эксплуатацию в месяце приобретения. Предположим, что это единственное основное средство в компании и в первом полугодии 2009 года организация больше не приобретала ОС. Поэтому амортизационная группа состоит из одного объекта.

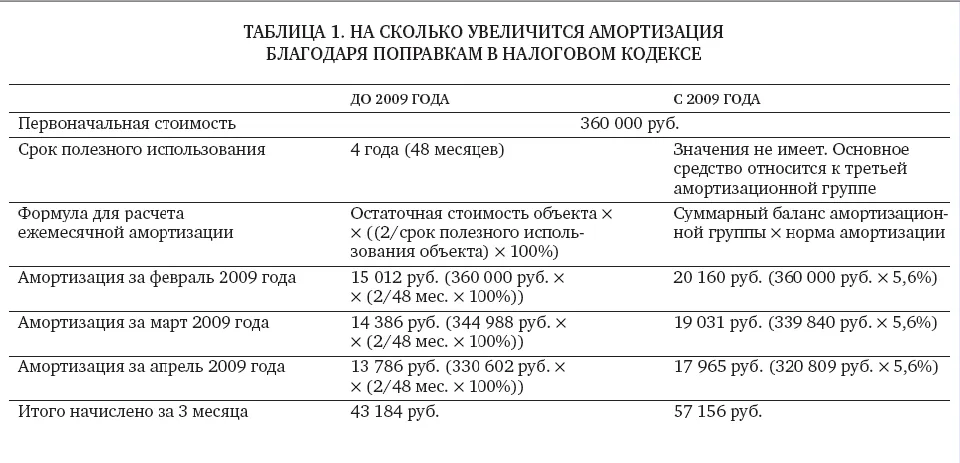

Благодаря новым правилам нелинейного метода начисления амортизации расходы компании в части начисления амортизации увеличатся более чем на 32% (сравнительный расчет см. таблицу 1.).

Отражаем выбытие объекта

При выбытии объекта из состава амортизируемого имущества суммарный баланс соответствующей амортизационной группы (подгруппы) уменьшается на остаточную стоимость такого объекта (п. 1 ст. 257 НК РФ). Она определяется по следующей формуле:

Sn = S * (1 - 0,01 * k)n,

где Sn - остаточная стоимость объектов по истечении n месяцев после их включения в соответствующую амортизационную группу (подгруппу);

S-первоначальная (восстановительная) стоимость объектов;

n-число полных месяцев, прошедших со дня включения объектов в соответствующую амортизационную группу (подгруппу) до дня их исключения из состава этой группы (подгруппы). При этом в расчет не включается период (в полных месяцах), в течение которого такие объекты не входили в состав амортизируемого имущества;

k - норма амортизации.

Как видите, в формуле не учитывается сумма амортизации, начисленная по выбывающему объекту. Поэтому в налоговом учете не требуется распределять по объектам сумму амортизации, начисленную по группе (подгруппе) в целом. Обратите внимание еще на один момент. В формуле фигурирует первоначальная стоимость объекта. Тем не менее, на наш взгляд, для тех основных средств, которые были включены в состав амортизационной группы для начисления амортизации по остаточной стоимости, в формуле должна использоваться остаточная стоимость.

ПРИМЕР 6

В мае 2009 года ООО «Сигма» продает автомобиль, который был приобретен в мае 2008 года, его первоначальная стоимость составляла 256 250 руб. С 1 января 2009 года компания начисляла амортизацию по данному автомобилю нелинейным методом в составе третьей амортизационной группы.

На момент реализации остаточная стоимость указанного автомобиля составит 203 494,1 руб. (256 250 руб. 5 (1 - 0,01 5 5 5,6)4). Таким образом, суммарный баланс третьей амортизационной группы ООО «Сигма» в мае 2009 года будет уменьшен на 203 494,1 руб.

МЕТОД МОЖНО ПОМЕНЯТЬ

Сейчас глава 25 НК РФ не дает компаниям возможность изменить в течение всего срока эксплуатации объекта ранее выбранный метод начисления амортизации. После 1 января 2009 года ситуация в корне изменится. Новая редакция кодекса разрешает перейти с нелинейного на линейный метод начисления амортизации. Причем и по тем объектам, по которым амортизация уже начисляется. Правда, делать это можно не чаще одного раза в пять лет (п. 1 ст. 259 НК РФ).

А вот для перехода с линейного на нелинейный метод начисления амортизации никаких ограничений не предусмотрено. Главное условие - переход должен происходить с начала налогового периода.

РАСШИРЕН СОСТАВ АМОРТИЗИРУЕМОГО ИМУЩЕСТВА

Со следующего года в состав амортизируемого имущества можно будет включить капитальные вложения в форме неотделимых улучшений, которые ссудополучатель произвел с согласия ссудодателя в предоставленные по договору безвозмездного пользования объекты основных средств (п. 1 ст. 256 НК РФ). Таким образом, компании могут начислять амортизацию не только по капитальным вложениям в форме неотделимых улучшений в арендованные основные средства, но и в основные средства, переданные (полученные) по договору безвозмездного пользования. Порядок начисления амортизации такой же, как и по капвложениям в арендованные основные средства.

До начала 2009 года капитальные вложения в форме неотделимых улучшений в основные средства, предоставленные (полученные) по договору безвозмездного пользования, в состав амортизируемого имущества не включаются.

ПРИМЕР 7

В сентябре 2008 года ООО «Альфа» получило по договору безвозмездного пользования автомобиль, срок действия договора - два года. В январе 2009 года ООО «Альфа» с согласия организации-ссудодателя (ООО «Дельта») переоборудовало этот автомобиль. Затраты на переоборудование составили 50 000 руб. без НДС. ООО «Дельта» не возмещает ООО «Альфа» стоимость неотделимых улучшений.

ООО «Альфа» ввело переоборудованный автомобиль в эксплуатацию в феврале 2009 года. Соответственно начисление амортизации по капитальным вложениям в форме неотделимых улучшений начинается с 1 марта 2009 года.

Срок полезного использования автомобиля, полученного ООО «Альфа» по договору безвозмездного пользования, - 48 месяцев (третья амортизационная группа). В результате переоборудования срок полезного использования автомобиля не увеличился.

ООО «Альфа» в налоговом учете применяет линейный метод начисления амортизации. Сумма ежемесячно начисляемой амортизации по капитальным вложениям в форме неотделимых улучшений составит 1041,67 руб. (50 000 руб. : 48 мес.).

За время действия договора безвозмездного пользования ООО «Альфа» сможет учесть в расходах для целей налогообложения прибыли в размере 18 750,06 руб. (1041,67 руб. * 18 мес.).

Если предположить, что ООО «Дельта» возмещает ООО «Альфа» стоимость произведенных неотделимых улучшений, то указанные капитальные вложения амортизировало бы ООО «Дельта».

НОВЫЕ ПРАВИЛА ДЛЯ СЛУЧАЕВ РЕОРГАНИЗАЦИИ И ЛИКВИДАЦИИ

Сейчас ликвидируемые (реорганизуемые) организации не начисляют амортизацию с 1-го числа месяца, в котором завершена ликвидация (реорганизация). С 1 января 2009 года компании, для которых налоговый период начинается либо заканчивается до окончания календарного месяца, начисляют амортизацию включительно по месяц, в котором завершена ликвидация (реорганизация) (п. 5 ст. 259 НК РФ).

Такое изменение, конечно же, в пользу налогоплательщиков. Ведь это позволит увеличить расходы, а следовательно, уменьшит налоговую нагрузку ликвидируемых или реорганизуемых организаций.

ПРИМЕР 8

ООО «Бета» реорганизуется путем присоединения. Его правопреемником должно стать ООО «Гамма». Реорганизация в установленном порядке завершена 20 февраля 2009 года. ООО «Бета» начислит амортизацию по объектам амортизируемого имущества за февраль 2009 года, а ООО «Гамма» будет начислять амортизацию по имуществу присоединенной организации (ООО «Бета») начиная с 1 марта 2009 года.

Если указанная реорганизация проводилась бы до 1 января 2009 года, амортизация по объектам амортизируемого имущества ООО «Бета» за февраль не была начислена ни ООО «Бета», ни ООО «Гамма».

ДОБАВИЛИСЬ ОГРАНИЧЕНИЯ ДЛЯ ПРИМЕНЕНИЯ КОРРЕКТИРУЮЩИХ КОЭФФИЦИЕНТОВ

Со следующего года повышающий коэффициент не более 3 к норме амортизации не применяется для основных средств, являющихся предметом договора лизинга, входящих в первую- третью амортизационные группы (ст. 259.3 НК РФ). Причем это правило будет использоваться независимо от метода начисления амортизации. Сейчас такое ограничение действует только в отношении основных средств, амортизация по которым начисляется нелинейным методом.

Также с 1 января 2009 года не будет применяться специальный коэффициент 0,5 по легковым автомобилям первоначальной стоимостью свыше 600 тыс. руб. и пассажирским микроавтобусам первоначальной стоимостью более 800 тыс. руб.

КОГДА АМОРТИЗАЦИОННУЮ ГРУППУ МОЖНО СПИСАТЬ ДОСРОЧНО

Если суммарный баланс амортизационной группы (подгруппы) составит менее 20 тыс. руб., то такую группу можно сразу же списать на внереализационные расходы. Сделать это можно в месяце, следующем за месяцем, в котором указанное требование выполнено (п. 12 ст. 259.2 НК РФ). Обратите внимание, что данное правило работает только в том случае, если за это время суммарный баланс не увеличился в результате ввода в эксплуатацию новых объектов.

ПРОДУКТИВНЫЙ СКОТ МОЖНО БУДЕТ АМОРТИЗИРОВАТЬ

Федеральный закон от 22.07.08 № 135-ФЗ внес в статью 256 НК РФ поправки, которые позволят организациям начислять амортизацию на продуктивный скот, буйволов, волов, оленей, яков и других одомашненных диких животных. Изменения вступят в силу с 1 января 2009 года.

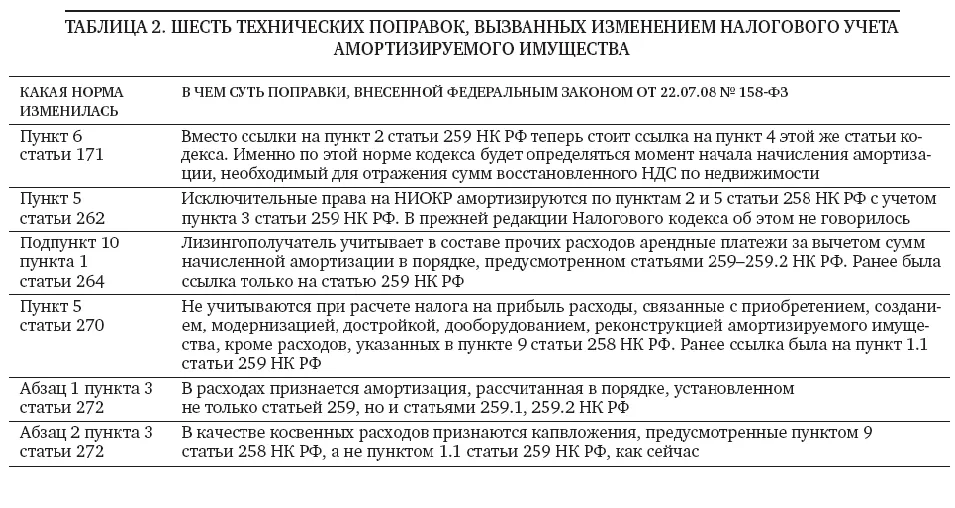

ШЕСТЬ ТЕХНИЧЕСКИХ ПОПРАВОК, ВЫЗВАННЫХ ИЗМЕНЕНИЕМ НАЛОГОВОГО УЧЕТА АМОРТИЗИРУЕМОГО ИМУЩЕСТВА cм. таблицу 2

Начать дискуссию