Банк России 16 декабря 2014 года существенно поднял ключевую ставку — сразу на 6,5 п. п., до 18%. Для рынка ипотечного кредитования это, по сути, означало практически полную заморозку, эксперты начали сравнивать ситуацию с 2009 годом, когда ипотечный рынок рухнул, сократившись в несколько раз. Однако пессимистичные сценарии не сбылись, в начале 2015 года экономика адаптировалась к шоку, и по мере стабилизации инфляции Банк России перешел к смягчению кредитно-денежной политики.

Из-за роста стоимости кредитования для корпоративного сектора многие застройщики стали отказываться от реализации новых инвестиционных проектов. Также возрос риск появления «недостроя» из-за нехватки финансирования для завершения уже начатого строительства, что могло привести к новому витку социальной напряженности. Для предотвращения развития ситуации по этому негативному сценарию и поддержания строительной отрасли и рынка ипотечного кредитования, в частности, в марте 2015 года была запущена государственная программа субсидирования процентных ставок по ипотечным кредитам на новостройки. Заявки на предоставление субсидий в рамках указанной программы по информации Минфина подали 40 организаций (совокупный объем 557,6 млрд рублей), а изначально планировавшийся лимит 400 млрд рублей было решено увеличить до 700 млрд.

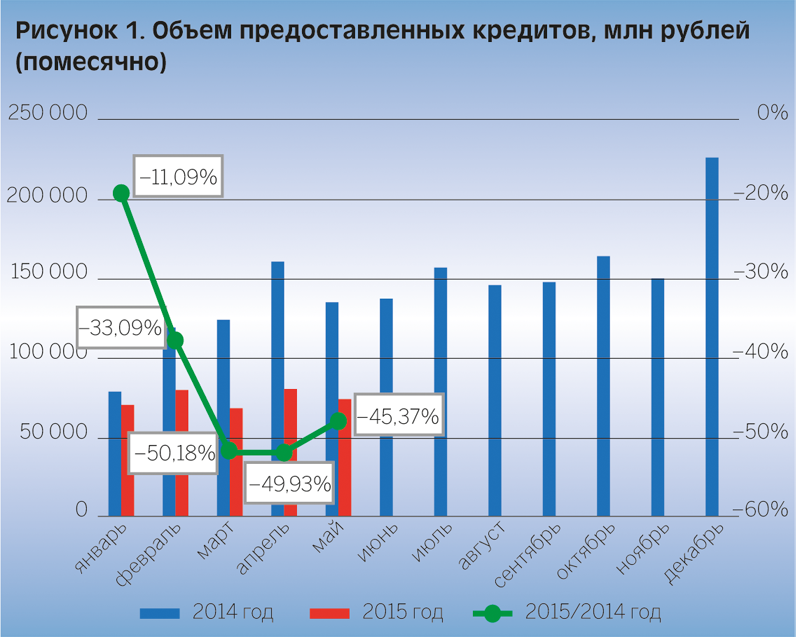

Можно говорить, что эти меры уже позитивно повлияли на рынок ипотечного кредитования — темпы падения снизились. Так, по данным ЦБ пик падения пришелся на март-апрель 2015 года, когда количество выданных кредитов и их совокупный объем снизились на 50% по сравнению с мартом-апрелем 2014 года.

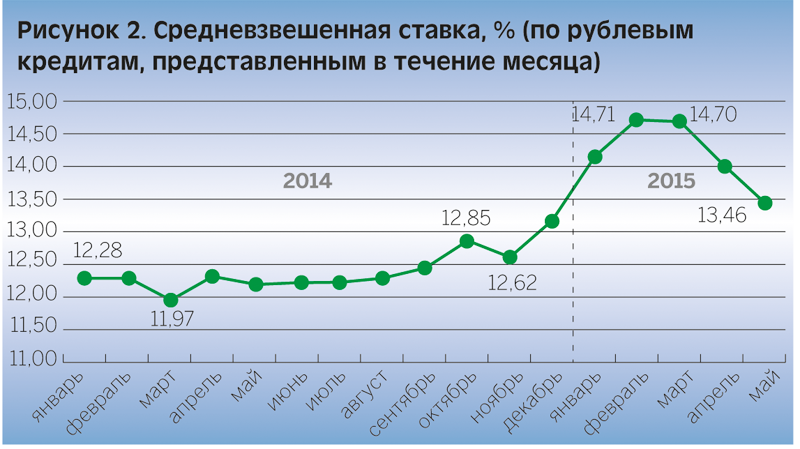

Реализация программы также способствовала снижению средневзвешенных ставок выдачи, которые в феврале-марте 2015 года достигли 14,7% годовых по рублевым кредитам.

Что происходит на рынке новостроек

Источник: данные ЦБ РФ, расчеты НРА

Вследствие инертности рынка жилищного строительства, Росстат пока не отмечает снижения объемов вводимого в эксплуатацию жилья, что объясняется тем фактом, что пока достраиваются ранее профинансированные проекты. Так, за январь — июнь 2015 года введено в эксплуатацию 34,3 млн кв. метров жилья, что на 26,8% больше, чем в том же периоде 2014 года (по уточненным данным).

Источник: данные ЦБ РФ, расчеты НРА

По данным Росреестра в I квартале 2015 года объем сделок с недвижимостью сократился на 3,5% по сравнению с I кварталом 2014 года. Основными причинами этого эксперты называют снижение реальных доходов населения и доступности ипотечных кредитов. Количество прав собственности на жилые помещения, обремененные ипотекой, снизилось на 17,7% в I квартале 2015 года по сравнению с тем же периодом 2014 года, до 22% в совокупном объеме сделок с недвижимостью (против 25,8% в I квартале 2014 года).

Государственная программа субсидирования процентных ставок может рассматриваться как некая подушка безопасности, в частности она позволяет застройщикам в кратко- и среднесрочной перспективе получить средства (за счет продажи жилья) для завершения уже начатого строительства, не допустить «недостроя» и «переждать» период высоких ставок по кредитам.

Что будет дальше

Делая вывод о перспективах рынка ипотечного кредитования в 2015 году, можно сказать, что значительного спада удалось избежать. Утвержденный лимит 700 млрд рублей по программе субсидирования процентных ставок, по мнению ряда экспертов, может быть выбран до конца года. Также следует отметить, что по оценкам Агентства по ипотечному жилищному кредитованию (АИЖК) в 2014 году около 40% всех ипотечных сделок совершалось на первичном рынке, а это около 705 млрд рублей, что сравнимо с совокупным объемом программы.

Таблица. Объем заявок, поданных организациями в рамках государственной программы субсидирования процентных ставок (по состоянию на 22 апреля 2015 года)

– | |||

Отдельный вопрос вызывает вторичный рынок жилья. По данным агентства «ИНКОМ-Недвижимость», объем ипотечных сделок на вторичном рынке в 2015 году месяц к месяцу неуклонно снижается, сократившись в апреле в три раза по сравнению с аналогичным периодом прошлого года. Однако со снижением ключевой ставки и удешевлением ресурсной базы (в июле-августе 2015 года заканчивается срок действия полугодовых вкладов, привлеченных банками на пике ставок по депозитам) ставки по кредитам, в том числе ипотечным, должны постепенно снижаться, что сделает их доступнее для населения.

По данным ЦБ РФ с января по июнь 2015 года банками из топ-5 было выдано 82,6% объема всех ипотечных ссуд против 74,7% в среднем за 2014 год. Рост доли крупнейших банков на рынке ипотечного кредитования объясняется возможностью получения более дешевого фондирования и выглядит вполне закономерно. При этом с учетом программы субсидирования ставок и доли крупнейших банков в ней можно говорить, что по итогам года возрастет доля небольших игроков, которые до сегодняшнего дня либо существенно снизили объемы кредитования, выставив из-за отсутствия дешевых пассивов заградительные ставки, либо полностью приостановили работу по данному направлению.

По предварительным оценкам совокупный объем выданных в 2015 году ипотечных кредитов может составить около 1,3 трлн рублей, а это около 75% общего объема ипотечных ссуд, выданных в 2014 году.

Начать дискуссию